Возможно, придётся отдавать государству больше от доходов.

Что такое налоговое резидентство

Налоговое резидентство — это статус, который определяет отношения между человеком и государством в области налогов. От этого зависит, сколько налогов вы платите, когда и по какой ставке. Если вкратце, нерезиденты делают отчисления только с денег, полученных из источников в РФ, но по более высокой ставке.

Налоговым резидентом РФ считается тот, кто в течение 12 месяцев находился в стране 183 дня и более, причём не обязательно подряд. Если кто‑то был за пределами России 183 дня и более, он этот статус теряет.

Человек сохраняет резидентство, если за границей учится или лечится менее шести месяцев. Статус остаётся у военнослужащих и чиновников, которые едут в командировку, а также работающих на морских месторождениях углеводородного сырья.

Что изменится после потери налогового резидентства

Есть несколько важных последствий, о которых стоит знать.

Вырастет ставка НДФЛ

Ставка по налогу на доходы физических лиц для составляет 13%, для нерезидентов — 30%. Но стоит обсудить отдельно особенности отчислений для разных источников дохода.

Зарплата

Основной вид дохода, с которого россияне платят НДФЛ, — зарплата. Обычно удержание налога проходит незаметно, так как этим занимается работодатель. Однако если взнос увеличится более чем в два раза, то пропустить это невозможно. Но тут есть нюанс.

Если человек потерял статус резидента, но продолжает получать зарплату в российской компании, важно, что указано у него в трудовом договоре. Если местом работы определён город в России, то новости неутешительные: налоговая ставка вырастет.

Причём бывают ситуации, когда человек утратил резидентство в течение года — например, выехал из страны в январе и лишился статуса в июле. Работодатель эти месяцы платил налог по ставке в 13%. Однако сумму пересчитают задним числом по новой ставке с начала года. Эта обязанность тоже ляжет на руководителя, который вычтет недостающую сумму из будущих выплат. Правда, всех следующих доходов целиком вы не лишитесь. Удержать могут только 20% от заработка. Но в сумме с 30% НДФЛ недочёт получится существенный.

Чтобы стало понятнее, давайте посмотрим на примере. Допустим, программист Олег в РФ получал 150 тысяч рублей на руки, то есть ему начисляли 172 414 рублей и 13% уходило в виде НДФЛ. Мужчина уехал из страны 9 января и возвращаться не планирует. 9 июля он потеряет налоговое резидентство. С этого дня его зарплата на руки составит 120 690 рублей — 70% от оклада. А ещё ему придётся заплатить 29 310 рублей недоплаченного налога за каждый из предыдущих шести месяцев.

Однако если местом работы в трудовом договоре указана другая страна, работодатель вообще ничего больше не должен вычитать из зарплаты. Предполагается, что сотрудник получил статус резидента в этом месте и уже там сам платит налоги.

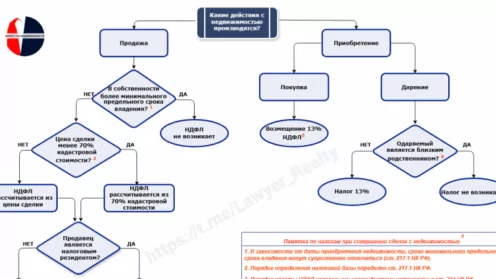

Доходы от продажи имущества и сдачи его в аренду

Они тоже облагаются НДФЛ в 13% для резидентов и 30% для нерезидентов. Например, выручка при продаже квартиры или машины, если вы владеете ими меньше определённого срока. Но тут уж от повышенной ставки не уйти. Если вы сдали квартиру легально без статуса самозанятого, то придётся отчислять 30%. Самозанятые же платят не НДФЛ, а налог на профессиональный доход, так что для них ставка с потерей резидентства не меняется.

Доход, полученный на фондовом рынке

Если вы торгуете через российского брокера и потеряли статус резидента, ставка вырастет также с 13 до 30%. Но есть исключение: с от российских компаний удержат только 15%.

Вы не сможете претендовать на налоговые вычеты

Резидентам разрешается вернуть часть , если они учились, лечились, занимались спортом, купили жильё, инвестировали и так далее. Например, если человек приобрёл квартиру за 2 миллиона, он мог получить назад 260 тысяч перечисленных .

У нерезидентов такой возможности нет. Более того, если человек оформил вычет в год, когда потерял статус, выплаченное придётся вернуть.

Не придётся сообщать в об открытии счёта за границей

Резиденты обязаны сообщать в налоговую, если открыли, закрыли счёт в другой стране или реквизиты счёта изменились. Ещё не позднее 1 июля нужно сдавать в отчёт о движении средств по счетам за прошлый год.

Нерезидентам этого делать не нужно.

Как в налоговой узнают, что человек больше не резидент

Это скользкий вопрос, обсуждение которого может подтолкнуть к выводам из серой зоны. Люди взрослые и сами решают, как им поступить. Но стоит просчитывать последствия на более длительный период. Просто жизнь длинная, а срок привлечения к ответственности за налоговые правонарушения — три года .

Фактически в законодательстве нет нормы, которая обязывает сообщать в налоговую о своём резидентстве. Но по сути человек должен уведомить своих налоговых агентов — работодателя, брокера, чтобы те удерживали налоги по новой ставке. Сама служба узнаёт о вашем статусе через налоговых агентов. Но также может прицельно поинтересоваться сроками нахождения за границей, если вы отчитались, что открыли там счёт или сделали что‑то ещё подозрительное. ФНС имеет право запросить информацию и у пограничной службы, но пока делает это адресно, а не автоматически. Так что риски попасть в фокус внимания налоговой есть.

Если это произойдёт, недоимку возьмут с пенями . Дополнительно могут оштрафовать, а если недоплата за последние три года составит более 2,7 миллиона , то могут и посадить на срок до года.