Наверное, это один из самых распространенных вопросов среди начинающих предпринимателей. Чтобы получить на него ответ необходимо ознакомиться со всеми особенностями статуса самозанятого

🔎 💸Согласно закону самозанятый — это налогоплательщик, который платит специальный налог на профессиональный доход (НПД).

📉Самозанятые могут платить с доходов от предпринимательской деятельности налог по льготным ставкам:

✅4 % – при расчетах с физическими лицами;

✅6 % – при расчетах с ИП и организациями.

💰Налог на профессиональный доход можно платить, только пока сумма дохода в течение года не превысит 2,4 млн. рублей. После того, как доход превысит указанный лимит, налогоплательщик должен будет платить налоги, предусмотренные другими системами налогообложения.

⛔При этом НЕЛЬЗЯ применять НПД при:

- Реализации подакцизных и маркируемых товаров, а также полезных ископаемых;

- Перепродаже товаров или имущественных прав;

- Наличии в штате работников, с которыми сложились трудовые отношения;

- Других случаях, прямо предусмотренных законом.

👍Для самозанятого предусмотрен целый ряд послаблений:

- Нет отчетов и деклараций;

- Не нужно покупать контрольно-кассовую технику. Чеки по операциям формируются в мобильном приложении «Мой налог»;

- Отсутствует обязанность платить за себя фиксированные страховые взносы;

- Упрощенная процедура регистрации: в мобильном приложении, на сайте ФНС России, через банк или портал Госуслуг.

📲Самостоятельно плательщику НПД ничего считать не нужно. Применение налогового вычета, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы. От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, которая облагается налогом на профессиональный доход.

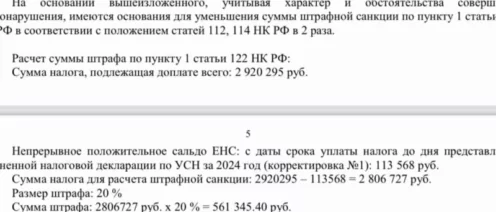

⏲Сумма налога уплачивается не позднее 28-го числа следующего после проведения операции месяца. ☝За нарушение порядка и сроков передачи в налоговый орган сведений о расчетах, связанных с получением доходов от реализации товаров, работ или услуг, предусмотрен штраф в размере 20% от суммы расчета, на которую был сформирован чек, а за повторное нарушение в течение 6 месяцев – в размере 100 % от суммы такого расчета.

😨 ❗Обратите внимание!❗Наличие статуса Индивидуального предпринимателя не мешает человеку перейти на уплату НПД. 📲Для этого предпринимателю необходимо скачать приложение «Мой налог» и зарегистрироваться в нем в качестве плательщика НПД. ✉В течение месяца ему также нужно подать уведомления о прекращении предпринимательской деятельности на других налоговых режимах, которые использовались ранее (УСН, ЕСХН). Если предприниматель состоял на общей системе налогообложения, то никаких уведомлений направлять не надо

В случае если вы поняли, что не хотите продолжать деятельность на НПД, то в течение 20 дней с момента ухода с режима НПД у предпринимателя есть право подать в налоговую уведомление о переходе на другой специальный налоговый режим.