❗Начинается декларативный период, что нужно не забыть ❗❗❗

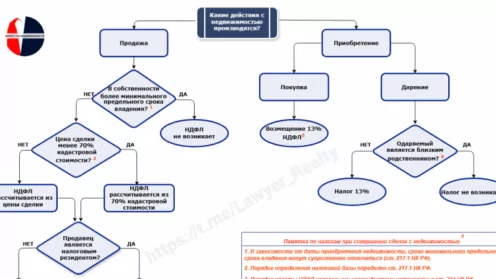

✏️Налог с продажи недвижимости При продаже недвижимости, Вы получаете доходы и они облагаются налогом. Размер налога для физлиц стандартный — 13%. С 2020 года вы обязаны подать 3 НДФЛ. ✏️

✏️ ▶️В декларации 3-НДФЛ можно не указывать доходы от продажи недвижимости, если она находится у вас в собственности ✏️ менее трех или пяти лет, при условии, что доход от продажи не превышает 1 млн руб., а для иного имущества (гаражи, автомобили и т.д.) — 250 тыс. руб.

❗Если же доходы от продажи имущества превышают допустимый размер, декларацию 3-НДФЛ представить НЕОБХОДИМО ❗

▶️В конце 2020 года изменились правила перерасчета ранее исчисленных имущественных налогов для физлиц.

▶️ В первую очередь это касается пенсионеров, инвалидов, ветеранов боевых действий и других категорий льготников.

▶️ В соответствии со ст. 407 Налогового кодекса они освобождаются от уплаты налога на имущество. Закон устанавливает пять видов недвижимого имущества, в отношении которых может быть предоставлена льгота, в том числе квартира (комната), жилой дом и гараж. Льгота предоставляется в отношении только одного объекта каждого вида.

▶️Если говорить о налоге по продаже квартиры, то он рассчитывается по простой формуле: (ДОХОД ОТ ПРОДАЖИ КВАРТИРЫ — 1 млн руб.) *13% = НДФЛ. 1 млн руб. — максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, а также долей в указанном имуществе. ✏️Налогооблагаемая база — это максимальное из двух значений: цена продажи квартиры или 70% кадастровой стоимости квартиры.

▶️При этом кадастровая стоимость определяется на 1 января года, в котором продается квартира. НДФЛ начисляется с дохода, а не с вырученной суммы от продажи недвижимого имущества, и не взимается в следующих случаях:

✏️недвижимость была куплена до 1 января 2016 года, и на момент продажи прошло три года владения имуществом;

✏️если квартира приобретена после 1 января 2016 года, то по истечении пяти лет владения можно продать имущество без уплаты НДФЛ;

✏️если помещение было приобретено дороже, а продано дешевле, но не менее чем за 70% кадастровой стоимости. Кадастровая цена исчисляется на 1 января года, в котором был подписан договор купли-продажи;

✏️квартира продана по той же цене, что и была приобретена, и эта сумма не меньше 70% кадастровой стоимости.

❗Во всех остальных случаях НДФЛ взимается с дохода от продажи квартиры.

❗ ИМУЩЕСТВЕННЫЙ ВЫЧЕТ.

✏️Чтобы им воспользоваться, нужно документально подтвердить расходы на покупку квартиры. Для подтверждения расходов, как правило, предоставляются следующие документы:

✏️договор купли-продажи и акт приемки-передачи, приходные ✏️✏️

✏️кассовые ордера, товарные и кассовые чеки, банковские выписки,

✏️платежные поручения, расписки продавца в получении денежных средств и другие.

❗Имущественный вычет позволяет уменьшить налогооблагаемую базу на сумму доходов, полученных от продажи имущества за календарный год. НК РФ устанавливает верхнюю границу вычета в размере 1 млн руб.

❗❗Нарушение срока сдачи 3-НДФЛ влечет за собой штраф в размере 5% от суммы налога к уплате согласно этой декларации за каждый полный/неполный месяц со дня, установленного для представления декларации. При этом размер штрафа не может быть более 30% от суммы к уплате и не может быть менее 1000 руб. (п. 1 ст. 119 НК РФ