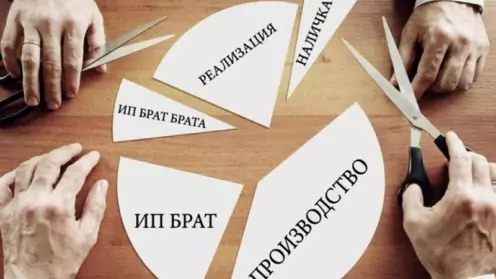

Налоговый контроль постоянно развивается, поэтому важно адаптировать свои бизнес-модели к меняющимся требованиям законодательства. В настоящей публикации рассмотрим, пожалуй, самые “популярные” схемы построения бизнеса, отвечающими понятию “дробление бизнеса”.

Схема № 1. Неуплата налога на прибыль (НДФЛ) и НДС

Классическая схема, при которой общая сумма дохода группы лиц превышает установленные лимиты для применения УСН, что ведет к необходимости уплаты налога на прибыль (НДФЛ) и НДС.

Пример:

- ЮЛ/ИП (УСН) доход: 70 млн. руб.

- ЮЛ/ИП (УСН) доход: 100 млн. руб.

- ИП (Патент) доход: 59 млн. руб.

- Прочие: 80 млн. руб.

Итог:

- Общий доход: 309 млн. руб.

- Лимит УСН (2024): 250 млн. руб.

- Превышение: Вся группа с 01.01.2025 обязана платить НДС и налог на прибыль (НДФЛ).

Схема №2: Неполная уплата УСН и неуплата НДС

При данной схеме общий доход группы не превышает пороговое значение для УСН, но порог для освобождения от НДС (60 млн. руб. в 2024 году) превышается, что приводит к возникновению обязанности по уплате НДС.

Пример:

- ЮЛ/ИП (УСН) доход: 30 млн. руб.

- ИП (Патент) доход: 59 млн. руб.

- ИП (Патент) доход: 59 млн. руб.

- Прочие: 59 млн. руб.

Итог:

- Общий доход: 207 млн. руб.

- Лимит УСН (2024): 250 млн. руб.

- Превышение по НДС: Вся группа с 01.01.2025 является плательщиком УСН со всей суммы и НДС с первого рубля (доход за 2024 год > 60 млн. руб.).

Схема №3: Неуплата УСН и НДС через Патент

Эта схема фокусируется на использовании патентной системы налогообложения (ПСН) индивидуальными предпринимателями для минимизации налогов, где общий доход группы также превышает порог для НДС.

Пример:

- ИП (Патент) доход: 30 млн. руб.

- ИП (Патент) доход: 59 млн. руб.

- ИП (Патент) доход: 59 млн. руб.

- Прочие: 59 млн. руб.

Итог:

- Общий доход: 207 млн. руб.

- Лимит УСН (2024): 250 млн. руб.

- Вся группа с 01.01.2025 является плательщиками УСН и НДС с первого рубля (доход за 2024 год > 60 млн. руб.).

Схема №4: Неполная уплата налога на прибыль (НДФЛ) и НДС

Схема применяется, когда основное юридическое лицо работает на общей системе налогообложения (ОСНО), а другие участники группы — на УСН или Патенте. Фактический доход основного ЮЛ/ИП занижается.

Пример:

- ЮЛ/ИП (ОСНО) доход: 30 млн. руб.

- ЮЛ/ИП (УСН/Патент) доход: 59 млн. руб.

- ЮЛ/ИП (УСН/Патент) доход: 59 млн. руб.

- Прочие: 59 млн. руб.

Итог:

- Фактический доход составил 207 млн. руб.

- ЮЛ/ИП №1 с 01.01.2025 становится плательщиком налога на прибыль (НДФЛ) и НДС со всей суммы дохода, полученного участниками группы.

Выводы и рекомендации

- Прозрачность операций (ведение раздельного учета и четкое документирование всех сделок).

- Экономическая целесообразность (обоснование каждой операции реальной деловой целью).

- Консультации с экспертами (регулярный аудит и юридическая поддержка для оценки налоговых рисков).