Вопросы налогообложения касаются каждого — будь то предприниматель, собственник недвижимости или обычный гражданин. Однако далеко не все знают, какие права им гарантированы и какие обязанности необходимо исполнять. Разберём основные положения Налогового кодекса РФ, чтобы у Вас было полное понимание своих прав и обязательств перед государством.

🔹 КТО ТАКОЙ НАЛОГОПЛАТЕЛЬЩИК?

Налогоплательщиками признаются физические и юридические лица, которые в силу закона обязаны платить налоги и сборы. К ним относятся: • граждане РФ, работающие по трудовому договору или ведущие предпринимательскую деятельность; • индивидуальные предприниматели (ИП); • организации, ведущие коммерческую деятельность; • иностранные граждане, если они получают доход на территории РФ; • собственники недвижимости и транспорта, обязанные уплачивать соответствующие налоги.

Теперь разберём, какие права есть у налогоплательщиков и какие обязанности они должны исполнять.

🔹 ПРАВА НАЛОГОПЛАТЕЛЬЩИКОВ

Налоговый кодекс РФ (ст. 21) закрепляет ряд важных прав, которыми может пользоваться каждый налогоплательщик.

1. Право на получение информации Вы имеете право запрашивать у налоговых органов разъяснения по вопросам исчисления и уплаты налогов. ФНС обязана предоставить разъяснение в разумные сроки.

2. Право на налоговые вычеты и льготы Некоторые категории граждан и организаций имеют право на налоговые послабления. Например, физические лица могут получить вычет при покупке недвижимости, оплате обучения или лечения, а компании — воспользоваться льготными налоговыми режимами.

3. Право на зачёт и возврат налогов Если налог был излишне уплачен, Вы можете подать заявление в ФНС на возврат или зачёт этой суммы в счёт будущих платежей.

4. Право на обжалование решений налоговых органов Если налоговая инспекция вынесла решение, с которым Вы не согласны, его можно обжаловать в административном или судебном порядке.

5. Право на соблюдение налоговой тайны Персональные данные налогоплательщика, а также сведения о его доходах, налогах и расчётах, являются конфиденциальной информацией. Налоговая не имеет права передавать их третьим лицам без Вашего согласия.

🔹 ОБЯЗАННОСТИ НАЛОГОПЛАТЕЛЬЩИКОВ

Наряду с правами у налогоплательщиков есть и обязанности, нарушение которых может повлечь штрафные санкции.

1. Обязанность своевременно уплачивать налоги Каждое лицо, на которое возложена обязанность по уплате налога, должно перечислять его в бюджет в установленные законом сроки. Например: • НДФЛ за работников ИП и организации должны платить ежемесячно; • налог на имущество физических лиц оплачивается раз в год; • налог на прибыль организации — поквартально.

2. Обязанность вести налоговый учёт Организации и ИП обязаны вести бухгалтерский и налоговый учёт, своевременно подавать налоговую отчётность. Для физических лиц такая обязанность возникает при получении доходов, с которых налог не был удержан налоговым агентом (например, от продажи недвижимости).

3. Обязанность представлять налоговую декларацию Некоторые категории налогоплательщиков должны подавать декларацию по форме 3-НДФЛ. Это касается: • граждан, продавших имущество, находившееся в собственности менее 3 или 5 лет; • предпринимателей на общем режиме налогообложения; • граждан, получивших доход от сдачи квартиры в аренду.

4. Обязанность предоставлять документы по запросу налоговых органов Если ФНС проводит проверку, налогоплательщик обязан предоставить всю необходимую документацию в установленный срок. 5. Обязанность сохранять документы Налоговый кодекс требует от организаций и ИП хранить бухгалтерскую и налоговую документацию в течение 4 лет, а иногда дольше.

🔹 ЧТО БУДЕТ, ЕСЛИ НЕ ИСПОЛНЯТЬ ОБЯЗАННОСТИ?

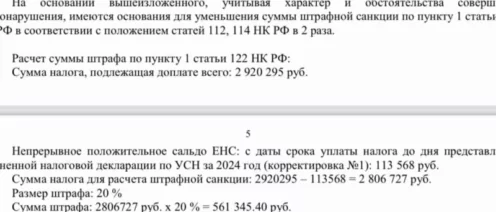

За несвоевременную уплату налогов, непредоставление декларации или сокрытие доходов налогоплательщик может понести ответственность: • Штраф за неуплату налога — 20% от суммы долга (40%, если доказано умышленное уклонение). • Пени — начисляются за каждый день просрочки платежа. • Блокировка счетов — налоговая может приостановить операции по банковскому счёту организации или ИП. • Уголовная ответственность — за уклонение от налогов в особо крупном размере предусмотрены серьёзные санкции.

🔹 ВЫВОД

Понимание своих налоговых прав и обязанностей помогает избежать штрафов и конфликтов с налоговыми органами. Если у Вас возникли вопросы по налогам или требуется помощь в их расчёте и подаче декларации, лучше обратиться к юристу. Это сэкономит время и защитит Вас от возможных финансовых рисков.

📌 Субботина Галина Николаевна — юрист по налоговому праву, член Ассоциации юристов России, спикер Департамента предпринимательства Москвы.