Приведу пример из своей частной практики.

Семья получила в наследство домовладение с большим земельным участком стоимостью более 7 000 000 рублей.

Имущество находилось далеко от места проживания семьи, поэтому новый хозяин решил его продать. Очень скоро нашлись и покупатели. Покупатели оказались людьми осторожными: недвижимость понравилась, но с покупкой затягивали. Небольшой задаток оставили, но с оформлением документов и полным расчетом за покупку не торопились. Именно это обстоятельство заставило продавца обратиться к юристу.

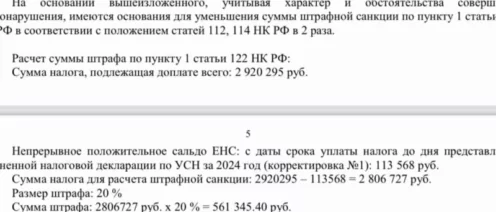

Если для покупателя риски оказались минимальны, то для продавца неприятной новостью стал вопрос уплаты налога по ставке 13% от суммы продажи, ведь наследство он получил дорогостоящее, а право собственности оформил всего 3 месяца назад, и документов подтверждающих расходы на приобретение имущества также не имеет.

Благодаря квалифицированной помощи юриста он узнал, что от налогообложения НДФЛ по ставке 13% освобождаются доходы семей с двумя и более детьми, полученные от продажи в 2023 году жилья, независимо от срока нахождения такого жилья в их собственности. Такой вычет согласно п. 2.1 ст. 217.1 Налогового Кодекса РФ применяется при одновременном соблюдении ряда условий:

возраст детей налогоплательщика – до 18 лет (или до 24 лет в случае обучения ребенка на очной форме обучения);кадастровая стоимость проданного жилого помещения не превышает 50 млн рублей;налогоплательщику (членам его семьи) на дату отчуждения проданного жилья не принадлежит в совокупности более 50% в праве собственности на иное жилое помещение с общей площадью, превышающей общую площадь купленного взамен старого жилого помещения;в 2023 году либо до 30 апреля 2024 года налогоплательщиком (членами его семьи) приобретено в собственность другое жилье (при долевом строительстве – оплачена полная стоимость приобретаемого жилого помещения по договору);общая площадь приобретенного жилого помещения превышает по площади (или по кадастровой стоимости) проданное жилье.

Все перечисленные условия были соблюдены благодаря полному сопровождению сделки купли – продажи: запрос необходимых сведений и документов, составление грамотного договора купли-продажи и его подписание, расчет между покупателем и продавцом, формирование и передача пакета документов в регистрирующий орган, формирование пакета документов и направление уведомления в налоговую службу.

Довольный продавец вскоре получил ответ из налоговой службы об освобождении от уплаты НДФЛ с доходов, полученных от продажи имущества в 2023 году. Более 900 000 рублей остались в семье. А ведь пришлось бы уплатить налог, не обратись продавец за консультацией к юристу – потому что льгота носит заявительный характер.