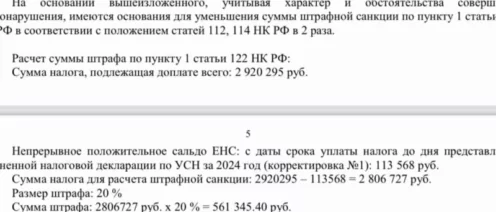

Когда обращаться к налоговому юристу?

- Если вынесено решение о проведении выездной налоговой проверки;

- Если камеральная проверка завершена и составлен акт налоговой проверки с доначислением налогов;

- Если вынесено решение о привлечении к ответственности по результатам камеральной или выездной проверки (или решение об отказе в привлечении к ответственности с доначислением налогов).

Все вышеуказанные обстоятельства – сигнал к действию. Чем раньше вы обратитесь к специалистам в налоговом праве, тем больше шанс на защиту вашей организации или ИП от излишних доначислений налогов, штрафов и пеней.

Почему нужно обращаться к налоговому юристу еще на стадии получения требований о представлении документов?

Потому, что в таком случае специалист сможет оценить законность требования налогового органа, оценить имеющиеся у компании документы и как минимум исключить фактологические ошибки в документах.

Например, организация приобрела услуги по договору от 31.03.2025, а в актах выполненных работ от 30.04.2025 имеется ссылка на договор от 31.05.2025 – т.е. допущена опечатка в дате договора. Казалось бы, что ничего страшного в этом нет. Однако, налоговый орган в акте проверки сделает вывод о том, что услуги реально не оказаны, поскольку допущена ошибка в дате.

Как считает налоговый орган – при исполнении реальных услуг таких ошибок в документах быть не может (при этом налоговые инспекторы очень часто сами допускают ошибки и опечатки, иногда даже забывают изменить название организаций в акте проверки и в нем остаются названия контрагентов от той проверки, с которой скопирован акт. Эти контрагенты вам не знакомы, но многократно упоминаются в акте. Такие ошибки налогового инспектора, по мнению руководителей налоговых органов, не свидетельствуют о халатном отношении должностных лиц к проверке и являются простым человеческих фактором…)

Однако, в отношении налогоплательщика налоговые органы часто используют ошибки, опечатки в документах как довод о нереальности операций. Рассуждать о логике и правоте проверяющих можно долго, можно спорить об этом между собой, но факт остается фактом – есть ошибка/опечатка в документах налогоплательщика – значит товаров (работ, услуг) не было (по мнению налогового органа). И для того, чтобы не дать налоговым органам отразить такие выводы требуется анализ имеющихся у компании документов.

Налоговые органы любят запрашивать одни и те же документы и пояснения по несколько раз, требовать документы, не имеющие отношения к проверке и т.д. При этом, направлять несколько раз одно и то же налогоплательщик не обязан! Направляя в налоговый орган документы и пояснения налогоплательщику следует помнить, что все документы и пояснения далее могут быть использованы против него, в том числе по причине неправильного толкования пояснений (налоговые органы умеют «выворачивать» слова налогоплательщика чтобы увидеть тот смысл, которого фактически нет).

Еще один ключевой фактор – это время. Если компания приходит за защитой уже после вынесения решения по проверке, у налогового консультанта в запасе очень мало времени – всего месяц на проработку ошибок, допущенных компанией при проведении проверки и составление апелляционной жалобы. К сожалению, в моей практике еще не встречалась компания, которая не допустила ошибки в ходе проверки, которые впоследствии дали налоговым органам отличные инструменты для привлечения компании к ответственности.

Уважаемые предприниматели!

Если налоговый орган в адрес вашей компании начал направлять требования о представлении документов, это сигнал к действию – необходимо выстраивать защиту самостоятельно или с привлечением специалистов.

Второй вариант предпочтительнее, поскольку:

Кроме того, налоговый юрист знает сроки для проведения мероприятий защиты, и они очень ограничены. В защите от налоговых доначислений очень много нюансов и я могу вам помочь, основываясь на собственном опыте и знаниях.